Wissen spart Geld!

So gelingt die Wahl der geeigneten Kreditlaufzeit

Verbraucher, die nach einem günstigen Onlinekredit suchen, sollten sich vorher sehr genau überlegen, welche Kreditlaufzeit sinnvoll oder möglich ist. Je kürzer, die Kreditlaufzeit ausfällt, desto höher sind die monatlichen Raten und desto günstiger sind die Gesamtkosten des Kredits. Allerdings könnten die hohen monatlichen Raten das Budget des Kreditnehmers zu sehr einschränken und das sollte möglichst vermieden werden.

Verbraucher, die nach einem günstigen Onlinekredit suchen, sollten sich vorher sehr genau überlegen, welche Kreditlaufzeit sinnvoll oder möglich ist. Je kürzer, die Kreditlaufzeit ausfällt, desto höher sind die monatlichen Raten und desto günstiger sind die Gesamtkosten des Kredits. Allerdings könnten die hohen monatlichen Raten das Budget des Kreditnehmers zu sehr einschränken und das sollte möglichst vermieden werden.

Die Kredilaufzeit wirkt sich auf die Gesamtkosten eines Ratenkredits aus

Die Gesamtkosten steigen bei einem Ratenkredit mit der Dauer der Laufzeit. Warum das so ist, werden wir weiter unten noch an einem Rechenbeispiel deutlich machen. Aber die höheren Kosten bei den längeren Laufzeiten entstehen nicht nur durch die reine Zinsrechnung.

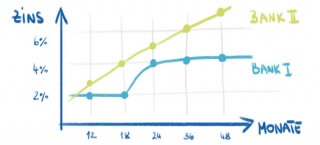

Einige Anbieter haben für ihre Kredite eine Zinsstaffel aufgestellt. Innerhalb der Zinsstaffel steigt mit der Laufzeit auch der Zinssatz für den Kredit. Das sind Kredite mit einen bonitätsunabhängigen Festzins. Das sind Kredite, die jeder Kunde, bei ausreichender Bonität zu den gleichen Bedingungen erhält und die deshalb als sehr fair und transparent angesehen werden.

Einige Anbieter haben für ihre Kredite eine Zinsstaffel aufgestellt. Innerhalb der Zinsstaffel steigt mit der Laufzeit auch der Zinssatz für den Kredit. Das sind Kredite mit einen bonitätsunabhängigen Festzins. Das sind Kredite, die jeder Kunde, bei ausreichender Bonität zu den gleichen Bedingungen erhält und die deshalb als sehr fair und transparent angesehen werden.

Bei einem bonitätsabhängigen Kredit bekommt der Kunde ein individuelles Angebot unterbreitet. Wie der Zinssatz hier letztendlich zustande kommt, ist natürlich nicht so einfach nachzuvollziehen. Die Preisgestaltung der Mitbewerber, die eine Zinsstaffel bei den Festzinskrediten mit höheren Zinsen für längere Laufzeiten ausweisen, ist aber ein verlässlicher Hinweis, dass auch bei bonitätsabhängigen Krediten eine längere Laufzeit einen schlechteren Zinssatz zur Folge hat.

Das ist aus der Sicht der Banken verständlich. Die Zukunft vorherzusagen ist ein schwieriges Geschäft und eine falsche Vorhersage ist bei einem Kredit mit einem Verlust für die Bank gleichzusetzen. Je weiter die Tilgung des Kredits in die Zukunft verschoben wird, desto größer werden die Unsicherheiten. Denn die Lebensumstände des Kreditnehmers könnten sich langfristig ändern. Wird der Kreditnehmer seinen Job behalten? Bekommt er Kinder, die höhere Kosten verursachen. Scheidungen, Gesundheit oder Arbeitslosigkeit lassen sich schwer vorhersagen, spielen aber für die Zahlungsfähigkeit eine gewichtige Rolle und deshalb fließen diese Faktoren in die Gestaltung der Preise ein.

Das ist aus der Sicht der Banken verständlich. Die Zukunft vorherzusagen ist ein schwieriges Geschäft und eine falsche Vorhersage ist bei einem Kredit mit einem Verlust für die Bank gleichzusetzen. Je weiter die Tilgung des Kredits in die Zukunft verschoben wird, desto größer werden die Unsicherheiten. Denn die Lebensumstände des Kreditnehmers könnten sich langfristig ändern. Wird der Kreditnehmer seinen Job behalten? Bekommt er Kinder, die höhere Kosten verursachen. Scheidungen, Gesundheit oder Arbeitslosigkeit lassen sich schwer vorhersagen, spielen aber für die Zahlungsfähigkeit eine gewichtige Rolle und deshalb fließen diese Faktoren in die Gestaltung der Preise ein.

Wer eine möglichst geringe monatliche Belastung anstrebt, für den sind längere Laufzeiten verlockend, allerdings steigen dann die Gesamtkosten. Wer lediglich die Gesamtkosten im Blick hat, möchte natürlich die Kreditlaufzeit möglichst kurz halten, was dann aber zu Problemen mit dem monatlichen Budget führen kann.

Die Frage lautet deshalb: Wie hoch darf die monatliche Rate ausfallen, damit der übliche Lebenswandel durch die Wahl der falschen Kreditlaufzeit nicht eingeschränkt wird oder es sogar zu Zahlungsschwierigkeiten oder Ausfällen kommt?

Welche Kreditlaufzeiten bieten die Banken überhaupt?

Ein gewöhnlicher Konsumentenkredit hat üblicherweise eine Laufzeit von 12 bis hin zu 84 Monaten. Ab und an sind auch Laufzeiten bis 120 Monate möglich. Dabei können Summen von 1.000,- bis hin zu 50.000,- Euro beliehen werden. Die höchste Summe für einen Online-Kredit liegt bei rund 65.000,- Euro.

Ein gewöhnlicher Konsumentenkredit hat üblicherweise eine Laufzeit von 12 bis hin zu 84 Monaten. Ab und an sind auch Laufzeiten bis 120 Monate möglich. Dabei können Summen von 1.000,- bis hin zu 50.000,- Euro beliehen werden. Die höchste Summe für einen Online-Kredit liegt bei rund 65.000,- Euro.

Der Zusammenhang von Kreditlaufzeit und den Gesamtkosten

Bei unserem Beispiel gehen wir davon aus, dass ein Kreditnehmer einen Betrag von 10.000,- Euro leiht und dafür einen effektiven Jahreszins von 3,00 % gewährt bekommt. Die Tabelle zeigt, welche Gesamtkosten entstehen und wie hoch die monatlichen Raten je nach Laufzeit ausfallen.

| Kreditlaufzeit | Gesamtkosten in Euro | monatliche Rate in Euro |

|---|---|---|

| 12 Monate | 10.161,03 | 846,75 |

| 24 Monate | 10.311,19 | 429,63 |

| 36 Monate | 10.462,81 | 290,63 |

| 48 Monate | 10.615,89 | 221,16 |

| 60 Monate | 10.770,43 | 179,51 |

| 120 Monate | 11.564,88 | 96,37 |

Während die Höhe des Kredits ja meist von dem Gut, das wir erwerben oder der Dienstleistung, die wir in Anspruch nehmen möchten, bestimmt wird, können wir die Laufzeit frei bestimmen. Deshalb werfen wir jetzt einen genauen Blick auf die möglich monatliche Rate.

Der Kreditnehmer sollte genau planen, wie hoch die monatliche Belastung ausfallen darf!

Zu lange Laufzeiten machen einen Kredit also teuer und zu kurze Laufzeiten können zu einer finanziellen Überbelastung führen. Deshalb sollte ein Verbraucher vorher genau rechnen. Im besten Fall kann der potenzielle Kreditnehmer über sein Online-Banking auf die Umsätze der letzten Jahre zurückgreifen. Ein Gefühl, wie viel am Monatsende nach Abzug aller Kosten übrig bleibt haben wir ja sicher alle, aber die nackten Zahlen sprechen ja meist eine deutliche Sprache.

Zu lange Laufzeiten machen einen Kredit also teuer und zu kurze Laufzeiten können zu einer finanziellen Überbelastung führen. Deshalb sollte ein Verbraucher vorher genau rechnen. Im besten Fall kann der potenzielle Kreditnehmer über sein Online-Banking auf die Umsätze der letzten Jahre zurückgreifen. Ein Gefühl, wie viel am Monatsende nach Abzug aller Kosten übrig bleibt haben wir ja sicher alle, aber die nackten Zahlen sprechen ja meist eine deutliche Sprache.

Das Haushaltsbuch und der Taschenrechner sind eine gute Hilfe?

Wer eh schon Haushaltsbuch führt, weiß ja schon, wie viel monatlich vom Einkommen übrig bleibt. Wer das noch nicht weiß, kann sich meist die Daten als CSV-Datei für das vergangene Jahr bei seiner Direktbank herunterladen. Diese Datei lässt sich prima in Excel oder mit OpenOffice Calc öffnen und mit der Funktion „=SUMME()“ lassen sich sehr einfach lange Zahlenkolonnen zusammenrechnen. Und so lässt sich auch leicht ermitteln, wie hoch eine zusätzliche monatliche Belastung ausfallen darf. Dazu müssen wir einfach den Überschuss des vergangenen Jahres nehmen und durch die Anzahl der Monate teilen. Das offenbart die durchschnittliche Summe, die wir in der Vergangenheit monatlich angespart haben.

Vorausdenken lohnt sich!

Der Blick in die Vergangenheit liefert konkrete Zahlen, aber trotzdem sollte der Kreditnehmer auch an die Zukunft denken. Manche Ereignisse wie Taufen, eine Konfirmation oder Kommunion, eine Hochzeit kosten eine Stange Geld. Denn man braucht passende Kleider, Geschenke und muss die Gäste bewirten. Wenn so eine Feier während der Laufzeit eines geplanten Kredits ansteht, sollte das im monatlichen Budget mit eingeplant werden. Dafür gibt es weitere Beispiele. Stehen Reparaturen für das Auto an? Welche Renovierungen sind bald nötig? Da können Kosten entstehen, die das Budget belasten.

Fazit

Wer diese Faktoren im Auge behält, kann eine realistische Ratenhöhe ausrechnen und muss finanzielle Engpässe während der Kreditlaufzeit nicht fürchten. Heute sind Online-Kredite nicht nur komfortabel und schnell, sondern sogar günstiger als die Angebote in den Filialbanken. Unser Vergleich liefert immer aktuelle Konditionen und hilft so, das günstigste Angebot zu finden und die Gesamtkosten des Kreditvorhabens niedrig zu halten.

Wer diese Faktoren im Auge behält, kann eine realistische Ratenhöhe ausrechnen und muss finanzielle Engpässe während der Kreditlaufzeit nicht fürchten. Heute sind Online-Kredite nicht nur komfortabel und schnell, sondern sogar günstiger als die Angebote in den Filialbanken. Unser Vergleich liefert immer aktuelle Konditionen und hilft so, das günstigste Angebot zu finden und die Gesamtkosten des Kreditvorhabens niedrig zu halten.

Bildquelle:

PublicDomainPictures – pixabay.com; © Coloures-pic – Fotolia.com; ignatsevichserg – pixabay.com; © Zerophoto-Fotolia.com;